北京时间5月8日(周四)凌晨2点,美联储将公布五月利率决议;凌晨2点半,美联储主席鲍威尔将召开新闻发布会,阐述货币政策决定并回答记者提问。

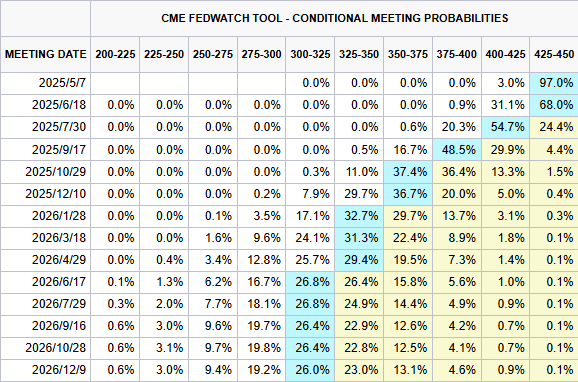

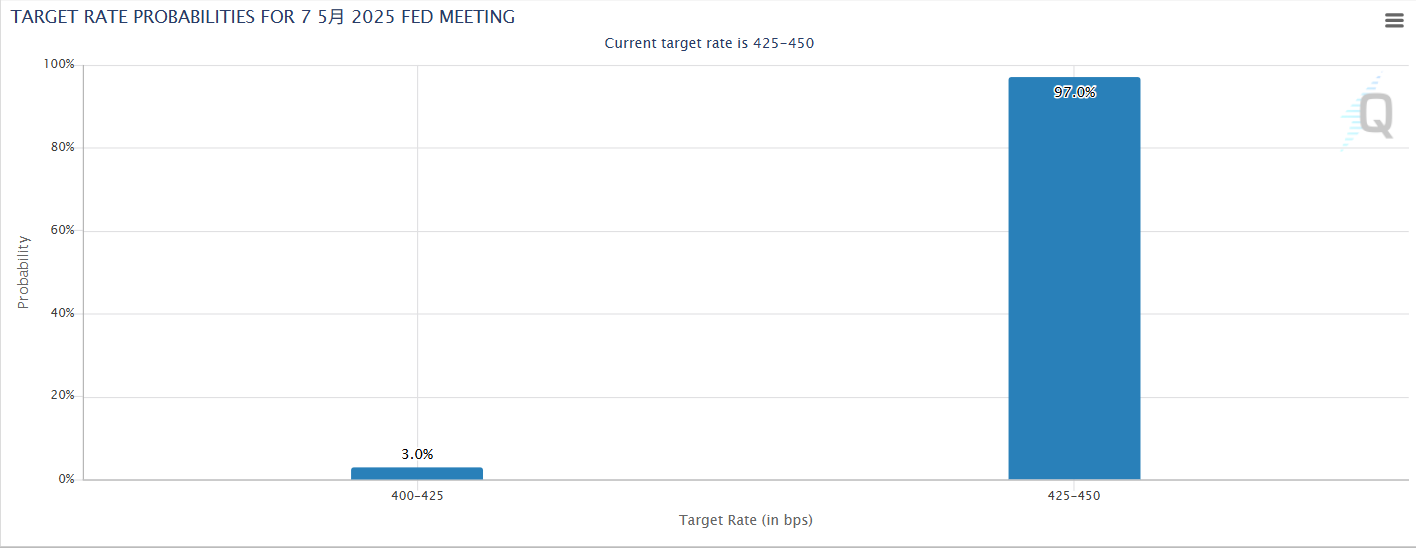

从CME美联储观察工具来看,当前市场极高定价5月不会降息,将把利率区间维持在4.25%-4.5%不变。上周五公布的4月非农数据超预期强劲,为联储按兵不动提供了操作空间。

尽管如此,投资者和特朗普都将密切关注此次会议结果以及鲍威尔的讲话,特朗普也将会在鲍威尔讲话后对其评头论足。

由于利率政策本身没有悬念,所以周三的市场涨跌将完全取决于鲍威尔讲了些什么。从货币政策制定者的角度来看,鲍威尔若发表倾向于降息的鸽派言论,可能无助于预防关税引发的成本上升或经济放缓,而如果表现得更加“鹰派”,反而有可能压制市场的通胀预期。

由于利率政策本身没有悬念,所以周三的市场涨跌将完全取决于鲍威尔讲了些什么。从货币政策制定者的角度来看,鲍威尔若发表倾向于降息的鸽派言论,可能无助于预防关税引发的成本上升或经济放缓,而如果表现得更加“鹰派”,反而有可能压制市场的通胀预期。

如今鲍威尔陷入两难境地,被誉为“美联储传声筒”的宏观记者尼克·蒂米劳斯发文,直言美联储不会“过早放弃对抗通胀的努力”,同时指出在关税政策的冲击下,不论降息与否美联储最终都将陷入困境:要么面对经济衰退,要么等着治理更麻烦的滞涨。

彭博经济评论称,预计鲍威尔将反击市场定价,并暗示将重新重视价格稳定。另有分析人士警告称,在本周的新闻发布会上,鲍威尔可能会继续以“鹰派”基调反驳美联储将受到白宫影响的说法,这可能导致特朗普与鲍威尔冲突再度升级。

不少市场人士预计,美联储主席鲍威尔在本周会后的记者会上或将暗示,特朗普的关税冲击可能会导致通胀上升和失业率上升,而经济衰退的担忧也并非牵强附会。

由摩根士丹利首席美国经济学家Michael Gapen领衔的分析团队在近期一份研究报告中写道,“考虑到通胀预期坚挺及关税冲击可能引发持续性通胀效应,美联储不太可能采取先发制人的行动。”

特朗普与鲍威尔“隔空决斗”

近一个月来,特朗普和鲍威尔之间的冲突让投资者感到担忧,因这将使美联储的独立性受到质疑。

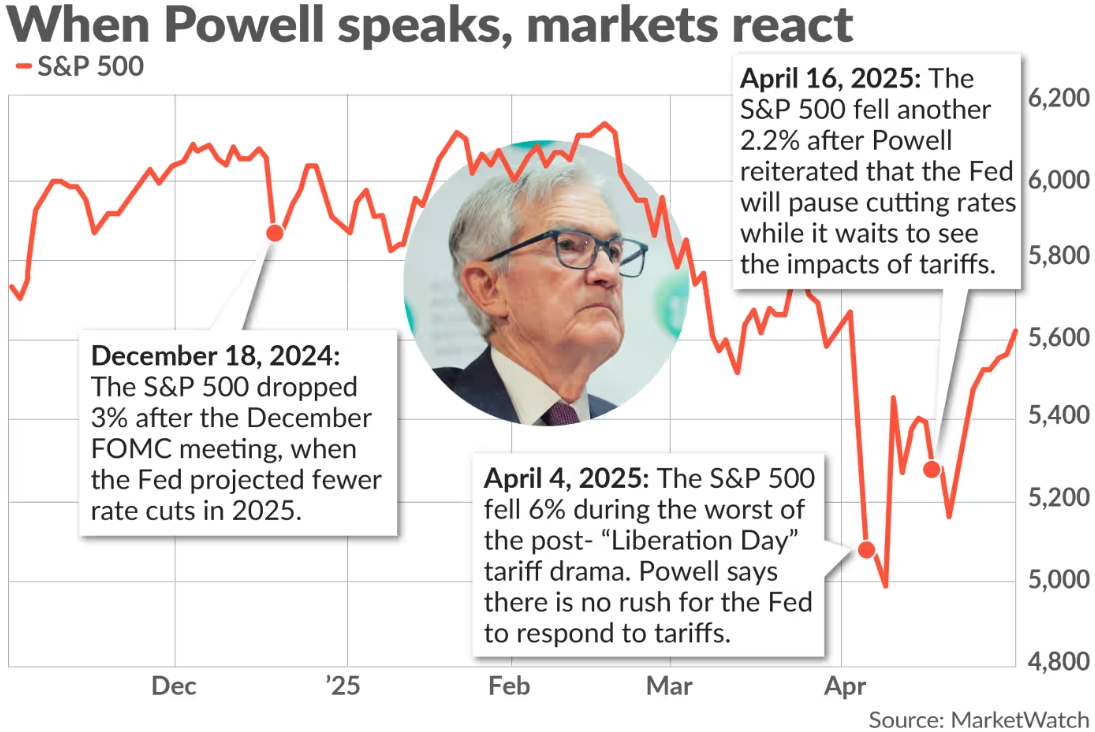

2025年4月4日,标普500指数在“关税解放日”跌逾6%,鲍威尔表示美联储不急于回应关税。

鲍威尔在随后4月16日的一次演讲中重申了他的立场。“关税极有可能至少暂时导致通货膨胀上升。通胀影响也可能更加持久”,鲍威尔随后补充说:“目前,我们完全有能力等待更明确的消息,然后再考虑调整我们的政策立场。”当天股市再次下跌,标普500指数下跌2.2%。

4月17日,在鲍威尔在芝加哥经济俱乐部发表讲话的第二天,特朗普在Truth Social上发帖批评了美联储主席。“预计欧洲央行将第7次降息,然而,‘太晚了’美联储的杰罗姆鲍威尔,他总是太晚和错误,昨天发布了一份报告,这是另一个典型的、完全的‘混乱’!”特朗普写道,“鲍威尔的解雇来得不够快!”

在接下来的几天里,特朗普甚至告诉记者,“如果我想让他离开,他会很快离开那里,相信我。”标普500指数在特朗普向记者发表这些言论的当天下跌了约2.4%。

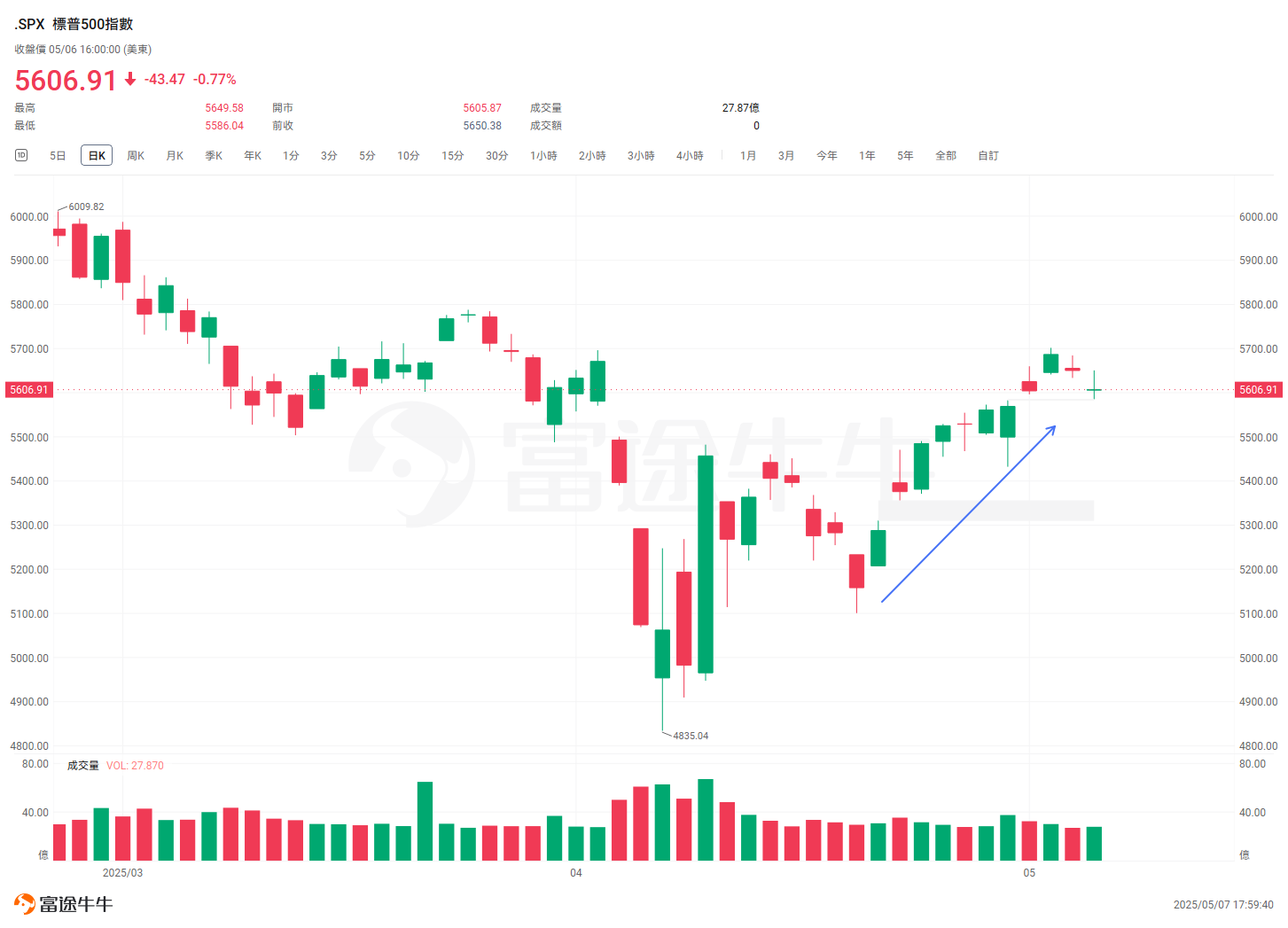

4月21日之后,标普500指数连续9天上涨,这是20多年来最长的连涨。这在一定程度上与贸易谈判的进展有关,但分析师表示,期间特朗普对鲍威尔的松口也起到了一定作用。

特朗普收回了对鲍威尔的言论,这或许让投资者们稍稍安心,觉得特朗普实际上是在倾听市场的声音,而此次反弹的时机恰好直通下一次美联储会议。

分析师索斯尼克表示:“显然,近期股市的大幅上涨很大程度上反映了市场对鲍威尔可能发表的言论抱有乐观态度。否则,不会出现这样的反弹行情。”

但这种乐观情绪可能有些不切实际。据芝加哥商品交易所(CME)的美联储观察工具显示,市场目前预计美联储在5月的会议上维持目标利率不变的概率为97%,但同时也预计到2025年底会降息三次。

如果美联储在5月不降息,投资者可能会留意鲍威尔是否提及6月降息一事。不过,如果美联储想等待关税影响的显现,可能要等到当前90天的关税暂停期的7月结束,从而进一步推迟降息。

如何使用期权交易本次演讲?

总体来看,市场偏向鲍威尔“鹰派发言”以稳定通胀预期。鲍威尔需平衡“特朗普关税政策推升通胀”与“经济增速放缓”的双重压力,但需警惕其对市场情绪的压制。

若鲍威尔暗示“关税影响有限”或“经济韧性不足需降息”,或触发股市反弹,但概率较低(当前市场对5月维持利率不变的概率为97%)。

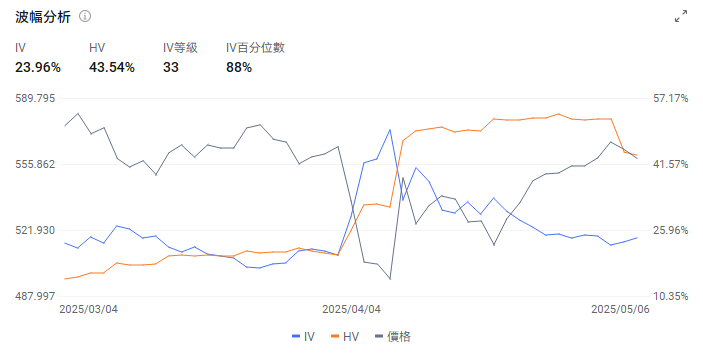

从 $标普500ETF-SPDR (SPY.US)$ 的期权数据来看,当前期权隐含波动率降至23.96%,引伸波幅等级为33。

$标普500波动率指数 (.VIX.US)$ 目前为24.41,回落至4月2日特朗普宣布加征关税前的水平。

总体而言,当前 $标普500指数 (.SPX.US)$ 及 $标普500ETF-SPDR (SPY.US)$ 期权反映市场对利率决议后波动的定价较低,但若实际波动超预期,仍存在交易机会。

短期最优策略为跨式组合或宽跨式组合,重点押注利率决议后波动率放大;若持仓需对冲风险,则选择保护性看跌期权。

1、买入跨式组合,博弈双向大幅波动。

操作:同时买入相同到期日、行权价的看涨与看跌期权(例如标普500ETF对应的5650点行权价)。

逻辑:押注鲍威尔讲话引发市场剧烈波动(无论方向),覆盖支撑位(5300)与阻力位(5700)的突破可能。

风险:高波动率下权利金成本较高,需波动幅度超过盈亏平衡点(标普单日波动需超2%以上)。

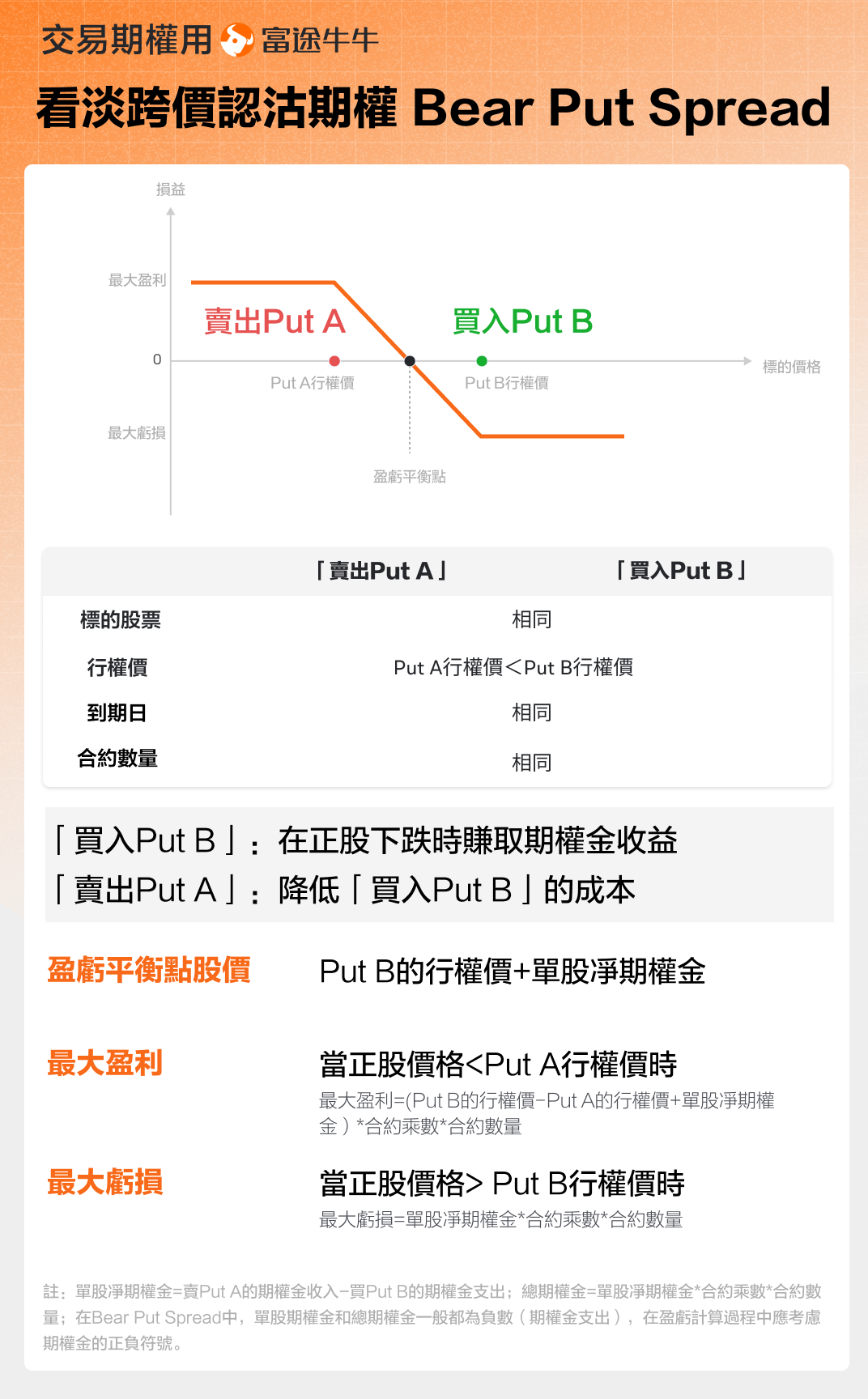

2、熊市看跌价差(Bear Put Spread),押注市场温和下跌,降低权利金成本,盈亏比可控。

操作:买入看跌期权(如标普5700点)并卖出更低行权价的看跌期权(如标普5500点)。

逻辑:成本低于跨式组合,适用于预期较为波动的情景,需市场突破近期震荡区间。

风险:若市场窄幅震荡,时间价值损耗显著。

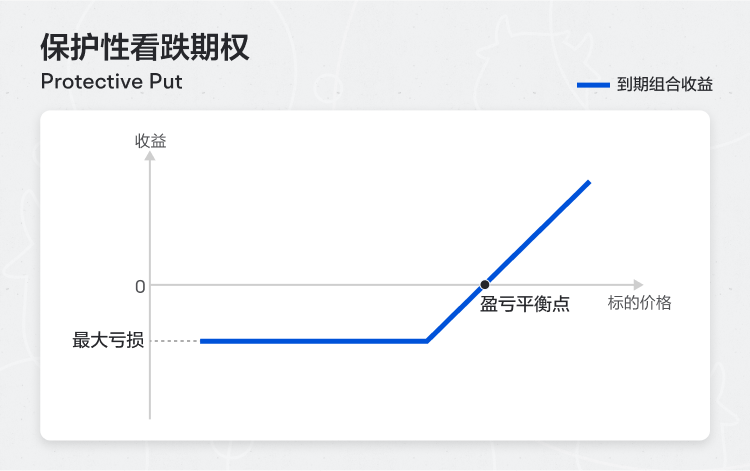

3、保护性看跌期权(Protective Put),持有指数ETF或成分股多头头寸的同时,买入虚值看跌期权(如标普5500点),对冲潜在鹰派讲话引发的下跌风险,保留上行收益空间,适合持仓者短期避险。

投资者需密切关注鲍威尔对“通胀预期管理”与“关税影响”的措辞,若释放超预期信号,及时调整策略方向。历史数据显示,美联储鹰派言论后标普单日跌幅可达2%-3%。

![]() 美联储是否会在经济数据矛盾中坚持"数据依赖"原则?若选择按兵不动,鲍威尔又是否会暗示后续宽松路径?市场又会作何反应呢?欢迎牛友们预约观看!

美联储是否会在经济数据矛盾中坚持"数据依赖"原则?若选择按兵不动,鲍威尔又是否会暗示后续宽松路径?市场又会作何反应呢?欢迎牛友们预约观看!

![]() 最后,富途资讯带来一个小福利给牛友们,欢迎牛友们领取期权新手礼包

最后,富途资讯带来一个小福利给牛友们,欢迎牛友们领取期权新手礼包

*本活动仅限HK特邀用户参与,点击了解活动详细规则>>

![]() 市况复杂多变,期权策略繁多,不知道如何选择?富途牛牛新桌面帮你三步建立期权策略,投资从此简单高效!点击下载最新桌面版>>

市况复杂多变,期权策略繁多,不知道如何选择?富途牛牛新桌面帮你三步建立期权策略,投资从此简单高效!点击下载最新桌面版>>

风险提示

期权是一种合约,赋予持有人在某一特定日期或该日之前的任何时间以固定价格购进或售出一种资产的权利,但不承担义务。期权的价格受多种因素影响,包括标的资产的当前价格、行使价、到期时间和隐含波动率。

隐含波动率反映了市场对期权未来一段时间内的波动预期,它是由期权BS定价模型反推出来的数据,一般将它视为市场情绪的指标。当投资者预期更大的波动性时,他们可能更愿意为期权支付更高的价格以帮助对冲风险,从而导致更高的隐含波动率。

交易员和投资者使用隐含波动率来评估期权价格的吸引力,识别潜在的错误定价,并管理风险敞口。

免责声明

本内容不构成任何证券、金融产品或工具要约、招揽、建议、意见或任何保证。买卖期权的亏蚀风险可以极大。在若干情况下,你所蒙受的亏蚀可能会超过最初存入的保证金数额。即使你设定了备用指示,例如“止蚀”或“限价”等指示,亦未必能够避免损失。市场情况可能使该等指示无法执行。你可能会在短时间内被要求存入额外的保证金。假如未能在指定的时间内提供所需数额,你的未平仓合约可能会被平仓。然而,你仍然要对你的帐户内任何因此而出现的短欠数额负责。因此,你在买卖前应研究及理解期权,以及根据本身的财政状况及投资目标,仔细考虑这种买卖是否适合你。如果你买卖期权,便应熟悉行使期权及期权到期时的程式,以及你在行使期权及期权到期时的权利与责任。

编辑/Rocky